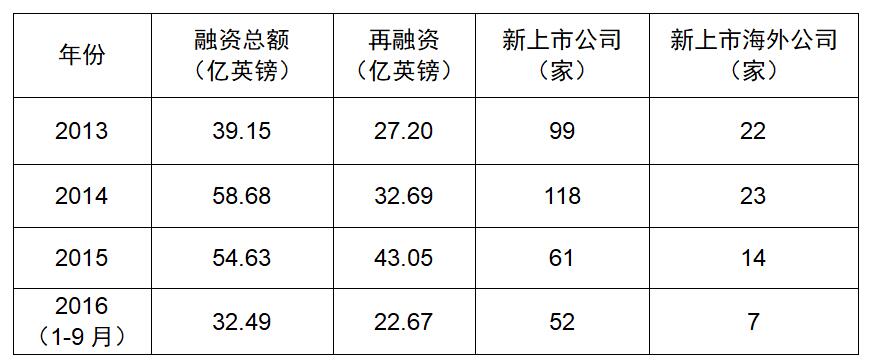

AIM市场概况 Alternative Investment Market

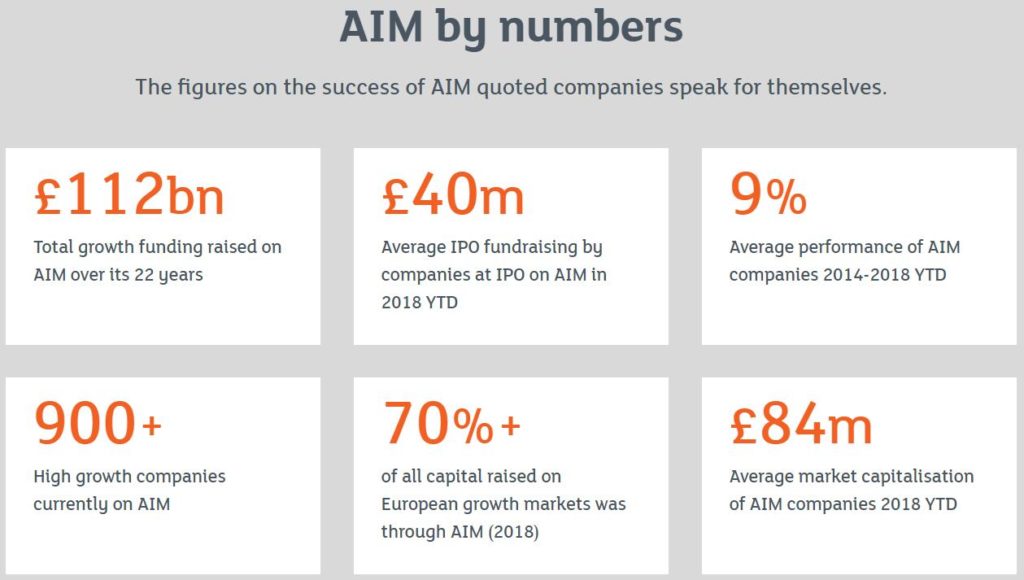

伦敦证券交易所的AIM是全球最成功的高增长市场,连续多年位列融资额第一。自1995年成立以来,已经有超过5000家全球公司在此上市,融资超过万亿美元,其中海外企业近1000家(占比18%),总市值超过2000亿美元。有近百家中国企业在AIM上市,市值超百亿英镑。

伦交所AIM独特的“伦交所管保荐人,保荐人管上市公司”的模式,上市不需审批,是全球最成功的创业板监管模式,2008年、2009年逆势开设了意大利AIM市场、东京AIM市场。2007年成立的新加坡凯利板、2009年成立的中国创业板均借鉴了英国AIM的监管模式。

根据我们的经验,年净利润2000万元以上的企业,可考虑在英国AIM上市!当然,利润不是唯一指标,亏损或者利润指标较润的企业,通过海丝基金管理的运作,配合经验丰富的保荐人,也有90%以上的几率上市。

保荐人终身负责制 NOMAD

- 终身保荐人辅助成长企业:英国AIM 市场成功的一点是它的任命保荐人(NOMAD)和承销人制度。简单讲就是“交易所监督保荐人,保荐人监督企业”。保荐人负全部的责任, 做所有的切面兼职,并且要对这个公司非常清楚。保荐人通常都是跟公司联系非常紧密的,而且可能是几年的时间。同时英国AIM的保荐人有一个特点,跟主板不一样,主板很多都是大的公司如美林、高盛。而英国AIM市场的保荐人未必,很多是中小型的,他们只专注一个或数个板块,比如这一家只做生物制药,而另外一家只做 IT 或只做矿业,那么保荐人可以非常之专业。所以保荐人不仅从监管角度审查企业,也有能力从行业、商业角度审查企业。

- 保镖兼保姆:对英国AIM市场的保荐人有一个比较形象的比喻,他们一半像 bodyguard ,一半像 babysitter ,就是说他们起着保镖和保姆的作用。之所以说保荐人像保镖保姆,是说他们要对这个公司全部审查,伦敦证券交易所审查谁来做,保荐人审查这个公司一定要合格,保荐人是拿自己的业务信誉来担保这个公司上市,连招股说明书也是保荐人来确定。但是如果公司出问题的话,保荐人要全权负责任。

- 相伴到永久:还有一个不同的是,主板保荐人把企业带上市后,保荐人就完成任务了,但是二板就是英国AIM上市之后还要一直保留这个保荐人,如果保荐人不想跟企业做保荐的话,交易所就给企业停牌。当然,如果企业觉得上市后的保荐人服务并不到位,企业也有权利再更换新的更加合适的保荐人。

- 保荐人可兼任券商:英国AIM市场的券商通常可以是保荐人兼的, 也可以是不兼的,公司可以进行选择。有固定券商的优势在于这些券商和保荐人都是专门为中小企业服务的,他们收费更便宜一些,他们会为中小企业度身定做一些专业服务。

AIM市场优势 Advantage

◾ 上市和维护成本比美国低三分之一

在英国AIM上市,上市成本一般只占融资额的8%-10%,而香港一般占到10%-13%,美国是12%左右。

◾ 上市手续简便,最快6个月即可上市

资料经投行审核后6-9个月即可上市,整个上市操作时间一般为12-15个月。

英国AIM高增长市场其中一大吸引力是上市快,资料审核后,最快可在4-6个月就可做完,一般6-9个月能够完成。

由于在伦交所AIM市场上市无需官方审批,企业一经财务顾问向保荐人申请受理通过,保荐人即可预估企业上市时间表,对企业在上市时间上做出了一定程度的承诺与背书。

这与其它资本市场(如香港、美国等),企业到了上市的后期还受困于上市委员会的聆讯、反复答讯与上市审批的不确定,在时间与成本上有极大的不同。◾ 机构投资者为主导,融资能力领先全球,再融资增发简便

与全球其他创业板市场大多以散户为主导不同,AIM自成立之初,就对机构投资者投资AIM实施资本利得减免(Capital Gains)等各项税收优惠,吸引了大量有实力的机构投资人,如富达基金,高盛,美林,瑞银等,形成了以机构投资者为主导的高成长市场,融资能力多年领先全球。

◾ AIM上市要求 Listing Criteria

1、必须委派一位指定保荐人和指定经纪人; 2、根据本国法律合法成立的公司,且为公众公司和同类公司; 3、公司的会计账目符合国际标准会计准则; 4、具有三年的主营业务盈利记录。如果不符合该条件,董事和雇员必须同意自进入AIM之日起,至少一年内不得出售其持有的该公司证券所拥有的任何权益。公司自有资金应满足未来一年的发展需要。

◾ AIM上市参考标准 Listing Requirement

1、过去一年净利润200万英镑以上(约人民币2000万)

2、总市值最好不要低于2000万英镑(约人民币1.8亿元)

3、年增长率不要低于20%(30%以上最佳)

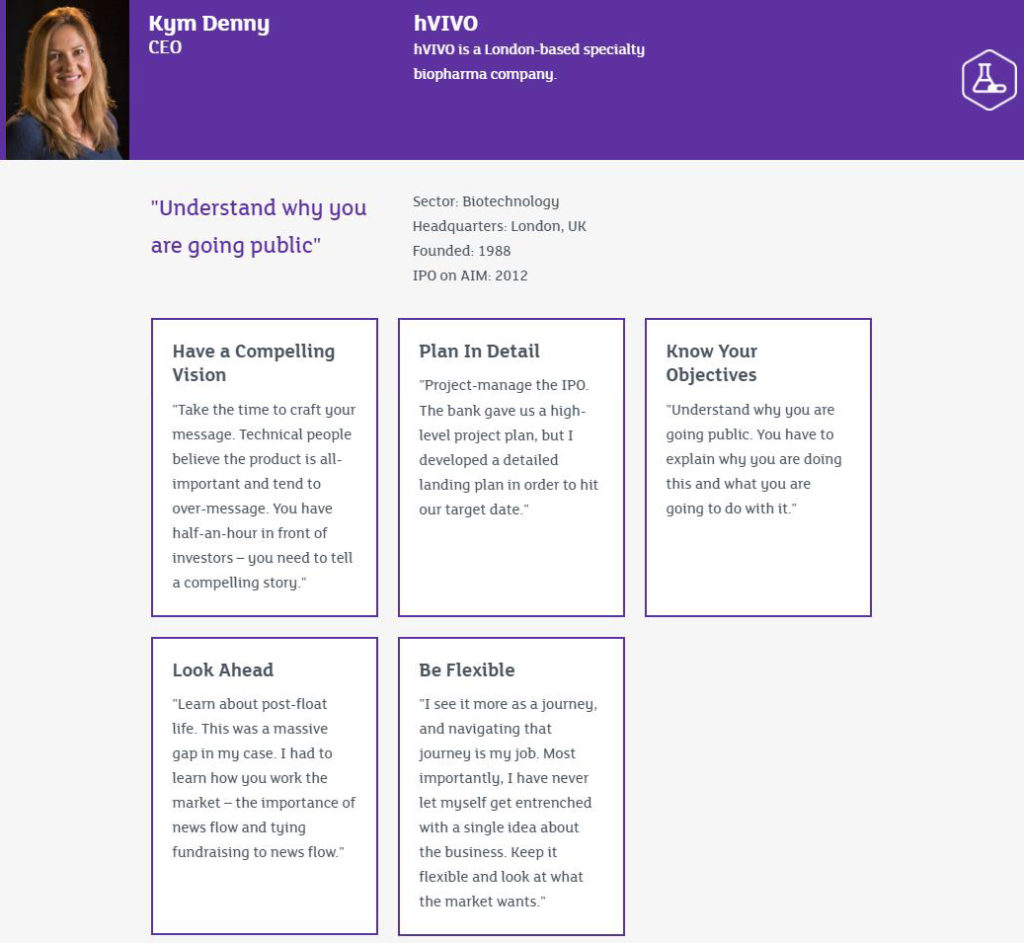

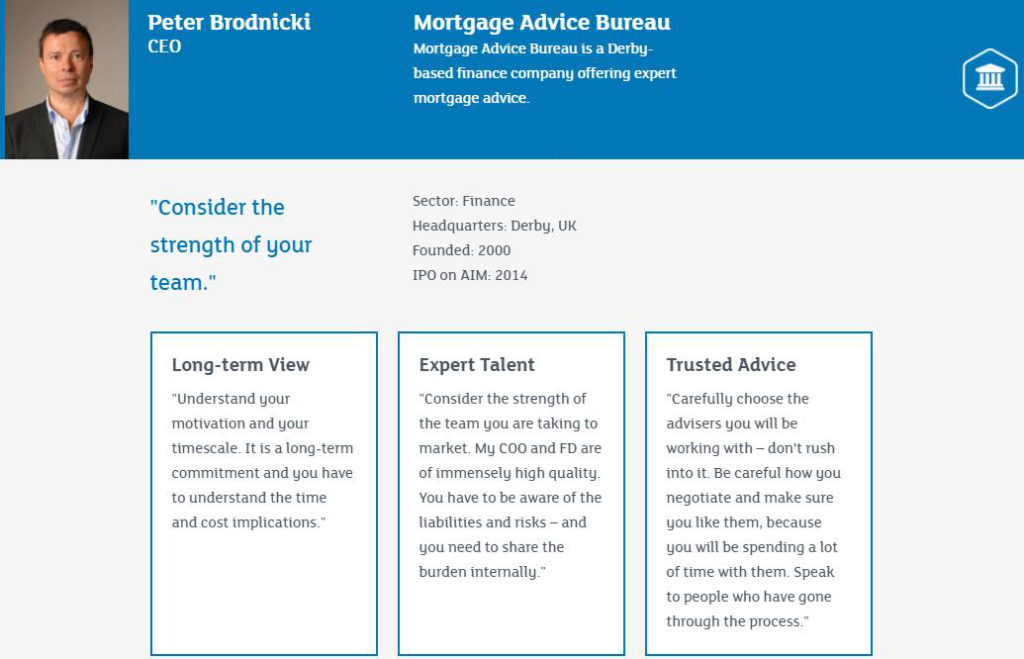

◾ 经验之谈

根据海丝基金管理的经验,AIM市场投资者通常对以下中国公司感兴趣:

1、公司具备已被证明的优势——同业中的佼佼者,可持续性发展,保持市场领导地位;

2、该优势在一定程度上被保护——新的竞争对手将面临一定的进入壁垒;

3、强大而平衡的管理团队——经验丰富,表达清晰, 业务和财务管理能力兼备;

4、可预见的成长潜力——有明确稳定的客户基础,有已签订的合同;

5、能产生收入和利润的主营业务——具有良好的盈利能力,能产生现金。点击查看欧洲(英国)上市相关信息

点击查看伦敦证券交易所相关信息

点击查看伦敦证券交易所主板上市相关信息与规则

伦敦2018年度投资基金(英文版视频)

Pingback: 伦敦证券交易所主板上市 – Sea Silk Fund Special Professional Consultant for Investment and Business in China 海丝基金管理 海外战略发展上市投融资管理专家

Pingback: 伦敦证券交易所 – Sea Silk Fund Special Professional Consultant for Investment and Business in China 海丝基金管理 海外战略发展上市投融资管理专家

Pingback: 伦敦证券交易所主板上市 – Sea Silk Fund Special Professional Consultant for Investment and Business in China 海丝基金管理 海外战略发展上市投融资管理专家

Pingback: LSEG Video 伦敦证券交易所视频集锦(英文版) – Sea Silk Fund Special Professional Consultant for Investment and Business in China 海丝基金管理 海外战略发展上市投融资管理专家

Pingback: 伦敦证券交易所 – Sea Silk Fund Special Professional Consultant for Investment and Business in China 海丝基金管理 海外战略发展上市投融资管理专家

Pingback: batmanapollo.ru

Pingback: site

Pingback: batman

Pingback: list

Pingback: film kinogo

Pingback: hdorg2.ru

Pingback: vxi.su

Pingback: pstat

Pingback: edu-url-http.ru

Pingback: Free-Proxy-socks5-socks4.ru

Pingback: sitnikov

Pingback: dilts.g-u.su

Pingback: xblx.ru

Pingback: r2f.ru

Pingback: psy

Pingback: 439W6fo

Pingback: Forum

Pingback: Telegram Chat Psychologist

Pingback: 5yucMCMAAAAJ

Pingback: atvip.ru

Pingback: ekzistenczialnyj

Pingback: psikhologvyalte.ru